La evolución de las tasas de interés mundiales en los últimos meses ha tenido sus altibajos, sobre todo para los bonos públicos a largo plazo. En octubre, tras alcanzar un nivel máximo de 5% que no se había observado en 16 años, los rendimientos de las letras del Tesoro de Estados Unidos empezaron a descender, pero ahora están volviendo a subir. Las variaciones de las tasas de interés de otras economías avanzadas han sido igualmente asombrosas.

En las economías de mercados emergentes, en cambio, las variaciones han sido más moderadas. En el último Informe sobre la estabilidad financiera mundial, se adopta una perspectiva a más largo plazo para demostrar que la sensibilidad media de los rendimientos de los bonos soberanos a 10 años de los mercados emergentes frente a las tasas de interés de Estados Unidos disminuyó dos tercios en el caso de América Latina y dos quintos en el de Asia, si se compara lo sucedido en el actual ciclo de endurecimiento de la política monetaria con lo ocurrido en 2013, cuando se replegó el estímulo financiero en el denominado taper tantrum.

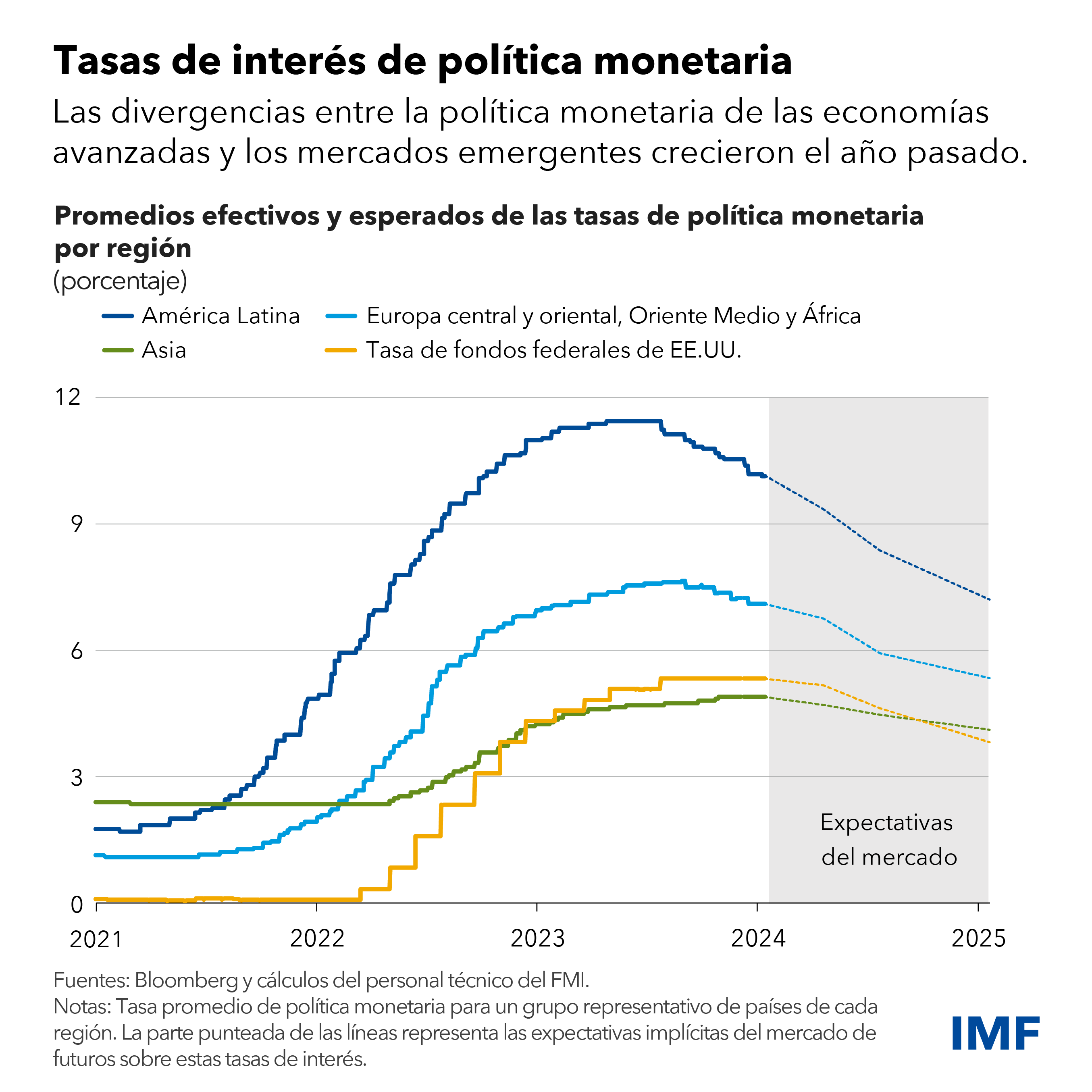

La menor sensibilidad se debe en parte a las divergencias entre la política monetaria de los bancos centrales de las economías avanzadas y los mercados emergentes durante los últimos dos años, pero aun así refuta ciertos hallazgos de estudios económicos que muestran importantes repercusiones de las tasas de interés de las economías avanzadas en los mercados emergentes. Concretamente, los principales mercados emergentes han estado más a resguardo de la volatilidad de las tasas de interés mundiales de lo que habría cabido esperar en base a la experiencia histórica, sobre todo en Asia.

Además, se han observado otras señales de resiliencia en los principales mercados emergentes durante este período. Los tipos de cambio, los precios de las acciones y los diferenciales de los bonos soberanos fluctuaron dentro de un rango moderado. Más digno de mención aún es que los inversionistas extranjeros no abandonaran sus mercados de bonos, cuando en episodios anteriores se han producido grandes salidas de fondos tras aumentos de la volatilidad de las tasas de interés mundiales, incluido el caso reciente de 2022.

Esta resiliencia no ha sido únicamente cuestión de buena suerte. Muchos mercados emergentes han pasado años mejorando los marcos de políticas para mitigar las presiones externas y han acumulado reservas adicionales de divisas a lo largo de las dos últimas décadas. Muchos países han refinado los regímenes cambiarios y han evolucionado hacia la flexibilidad en los tipos de cambio. En muchos casos, las fluctuaciones en el mercado de divisas han contribuido a la estabilidad macroeconómica. La estructura de la deuda pública también se ha vuelto más resiliente y tanto los ahorradores como los inversionistas internos han ganado confianza a la hora de invertir en activos denominados en moneda local, reduciendo así la dependencia del capital extranjero.

Tal vez lo más importante de todo, y muy acorde con las recomendaciones del FMI, sea que los principales mercados emergentes hayan reforzado la independencia de sus bancos centrales y mejorado los marcos de políticas, y en consecuencia hayan ido ganando credibilidad progresivamente. También cabría argumentar que los bancos centrales de estos países han ganado más credibilidad aún desde el inicio de la pandemia por haber endurecido su política monetaria de manera oportuna y haber logrado así llevar la inflación hacia los niveles fijados como meta.

En la etapa posterior a la pandemia, muchos de estos bancos centrales subieron ostensiblemente las tasas de interés, antes que sus homólogos de las economías avanzadas. En promedio, los mercados emergentes añadieron 780 puntos básicos a las tasas de política monetaria en comparación con el aumento de 400 puntos realizado por las economías avanzadas. Los mayores diferenciales de tasas de interés en los mercados emergentes que aplicaron una subida intensa de las tasas sirvieron para crear reservas que mantuvieron a raya las presiones externas. Además, la subida de los precios de las materias primas durante la pandemia también apuntaló las posiciones externas de los mercados emergentes productores de materias primas.

Las condiciones financieras mundiales se han mantenido asimismo bastante favorables durante el actual ciclo de endurecimiento de la política monetaria, sobre todo el año pasado. Esto contrasta con episodios anteriores de subidas de tasas en las economías avanzadas, que fueron acompañados de un endurecimiento mucho más pronunciado de las condiciones financieras mundiales.

A futuro

Pese a cosechar los frutos de acumular reservas durante años y adoptar políticas proactivas, las autoridades de los principales mercados emergentes deben permanecer alerta a los desafíos inherentes al "último tramo" de la desinflación y la creciente fragmentación económica y financiera. Cabe destacar tres retos:

- Los diferenciales de las tasas de interés se están reduciendo al prever los inversionistas que algunos mercados emergentes bajarán las tasas más rápidamente que las economías avanzadas, lo que podría llevar al capital a abandonar los activos de mercados emergentes en favor de los de economías avanzadas.

- La restricción cuantitativa por parte de las principales economías avanzadas sigue reduciendo la liquidez de los mercados financieros, lo que podría repercutir negativamente en los flujos de capital de los mercados emergentes.

- Las tasas de interés mundiales siguen dando muestras de volatilidad ya que los inversionistas, conscientes de que los bancos centrales insisten en que las decisiones dependan de los datos, están más atentos a las sorpresas en los datos económicos. Para los mercados emergentes resultan peligrosas las proyecciones de mercado de que los bancos centrales de las economías avanzadas bajarán notablemente las tasas este año. De no ser el caso al final, los inversionistas podrían una vez más revisar sus valoraciones sobre la base de tasas más altas durante más tiempo, lo que incidiría negativamente en los precios de los activos de riesgo, incluidas las acciones y los bonos de los mercados emergentes.

La ralentización en los mercados emergentes, tal y como se proyecta en la actualización de las Perspectivas de la economía mundial, no se produce únicamente a través de los canales comerciales tradicionales sino también en los canales financieros. Esto es particularmente relevante ahora que, a nivel mundial, más prestatarios no pueden hacer frente a los pagos de sus créditos, con lo que a su vez se debilitan los balances de los bancos. Las pérdidas por préstamos incobrables en los mercados emergentes son sensibles al crecimiento económico débil, como mostramos en un capítulo de la edición de octubre del Informe sobre la estabilidad financiera mundial.

Los mercados preemergentes (economías en desarrollo con mercados financieros pequeños pero con potencial para la inversión) y los países de ingreso bajo se enfrentan a desafíos mayores, siendo el principal de todos ellos la falta de financiamiento externo. Los costos de endeudamiento siguen siendo lo suficientemente altos como para, a efectos prácticos, impedir que estas economías obtengan nuevo financiamiento o refinancien la deuda existente con inversionistas extranjeros.

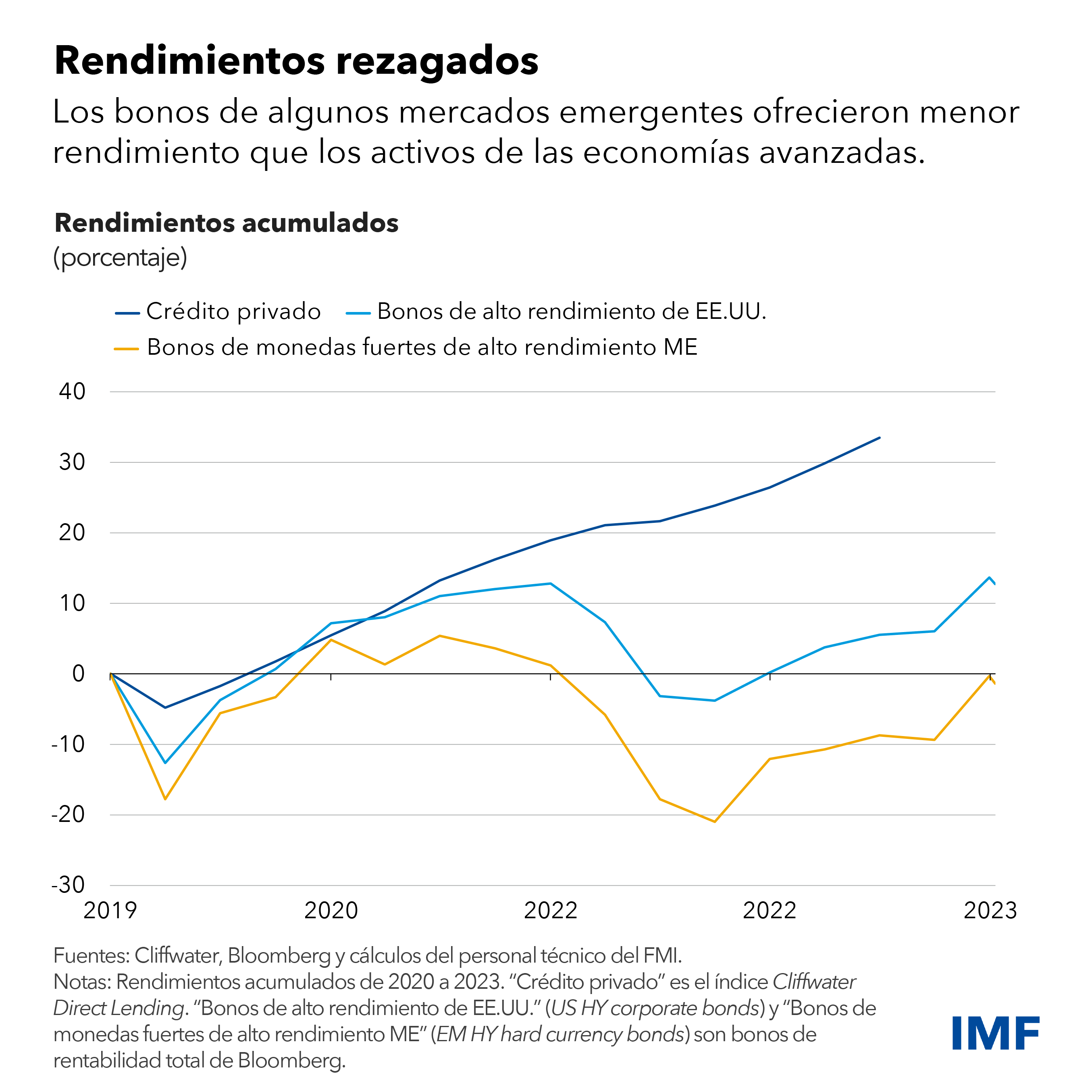

Los altos costos de financiamiento son reflejo de los riesgos asociados a los activos de los mercados emergentes. Ciertamente, los rendimientos en dólares sobre estos activos han estado a la zaga de activos similares de las economías avanzadas durante este período de tasas altas. Por ejemplo, los emisores de bonos de alto rendimiento —o de calificación más baja— de los mercados emergentes han pagado aproximadamente 0% neto en los últimos cuatro años, mientras que los bonos de alto rendimiento de Estados Unidos han pagado aproximadamente 10%. Los llamados préstamos de crédito privado que proporcionan entidades no bancarias a tasas más bajas a las empresas estadounidenses han vuelto con todavía más fuerza. Las notables diferencias en los rendimientos podrían no augurar nada bueno para las perspectivas de financiamiento externo de los mercados emergentes, ya que los inversionistas extranjeros cuyo mandato permita las inversiones en distintas clases de activos pueden encontrar otros activos más rentables en las economías avanzadas.

Estos desafíos a los que se enfrentan los mercados emergentes y las economías preemergentes requieren que las autoridades les presten suma atención, pero no dejan de ofrecer muchas oportunidades. Los mercados emergentes siguen presentando tasas de crecimiento esperado más altas que las de las economías avanzadas; los flujos de capital dirigidos a los mercados de acciones y bonos se mantienen fuertes; y los marcos de políticas están mejorando en muchos países. De ahí que la resiliencia de los principales mercados emergentes, que tan importante ha sido para los inversionistas mundiales desde la pandemia, puede continuar.

Políticas vigilantes

Los mercados emergentes deberían seguir desarrollando la credibilidad ganada en sus políticas y permanecer vigilantes. Al enfrentarse a una alta volatilidad de las tasas de interés mundiales, sus bancos centrales deberían mantener sus compromisos de establecer metas para la inflación y seguir dependiendo de los datos a la hora de fijar los objetivos.

Mantener la política monetaria enfocada en la estabilidad de precios también implica utilizar todo el abanico de herramientas macroeconómicas para sobrellevar las presiones externas, con el Marco Integrado de Políticas del FMI como referente sobre el uso de medidas de intervención cambiaria y macroprudenciales.

Las economías preemergentes y los países de ingreso bajo podrían reforzar sus interacciones con los acreedores, incluso a través de la cooperación multilateral, y reconstruir las reservas financieras para recobrar el acceso al mercado mundial de capitales. En un contexto más amplio, los países con planes fiscales y marcos de política monetaria creíbles a mediano plazo estarán mejor posicionados para capear los períodos de volatilidad de las tasas de interés.

—Suscríbase al blog y otras publicaciones del FMI a través de este enlace.